ПОЗНАВАТЕЛЬНОЕ Сила воли ведет к действию, а позитивные действия формируют позитивное отношение Как определить диапазон голоса - ваш вокал Игровые автоматы с быстрым выводом Как самому избавиться от обидчивости Противоречивые взгляды на качества, присущие мужчинам Вкуснейший "Салат из свеклы с чесноком" Натюрморт и его изобразительные возможности Применение, как принимать мумие? Мумие для волос, лица, при переломах, при кровотечении и т.д. Как научиться брать на себя ответственность Зачем нужны границы в отношениях с детьми? Световозвращающие элементы на детской одежде Как победить свой возраст? Восемь уникальных способов, которые помогут достичь долголетия Классификация ожирения по ИМТ (ВОЗ) Глава 3. Завет мужчины с женщиной Оси и плоскости тела человека - Тело человека состоит из определенных топографических частей и участков, в которых расположены органы, мышцы, сосуды, нервы и т.д.

| Анализ рынка торговой недвижимости города Уфы по состоянию на январь 2016 года

У рынка коммерческой недвижимости Уфы, в первую очередь его торгового сегмента, большие перспективы. Правительство Башкортостана поставило своей задачей войти в тройку лидеров среди инвестиционно привлекательных регионов России. В столице республики активно возводятся торговые центры. А федеральным девелоперам и сетевым операторам, скорого появления которых ожидает город, несомненно, удастся в короткие сроки сформировать здесь цивилизованный рынок. В отличие от соседних региональных центров Поволжья Башкортостан долгое время не обращал на себя внимания федеральных и мировых компаний, занимающихся ритейлом и недвижимостью. И это послужило причиной невысокого уровня конкуренции, который наблюдается сегодня в Уфе. Зато теперь власти всерьез озаботились вопросом притока средств и приняли «Положение по стимулированию привлечения иностранных инвестиций в предприятия и объекты городского хозяйства г. Уфы». Оно предоставляет зарубежным фирмам муниципальные гарантии и определенную систему льгот в случае приобретения ими помещений в собственность или заключения договоров аренды. Для облегчения процедуры оформления документов, которая предположительно будет занимать 150 дней, в настоящее время создается специальная структура - «Региональное окно для инвестора». В ее состав войдут экспертный совет, выдающий заключение и осуществляющий согласования в необходимых инстанциях, а также инвестиционный совет, представляющий разрешительные документы. Преимущество новой структуры заключается в том, что инвесторам предлагается понятная им схема работы. Но существует вероятность, что нерыночные транзакционные издержки не уменьшатся, а даже вырастут вследствие еще большей монополизации контроля за инвестиционной деятельностью. Привлечению иностранных девелоперских компаний в столицу Башкортостана также способствуют наличие в городе большого спроса (в отдельных районах превышающего предложение) на качественные торговые помещения и уверенный рост цен на данные площади. Немаловажным для зарубежных инвесторов является и тот факт, что на сегодняшний день Башкирия в целом отличается динамичным развитием розничной торговли. Реальные темпы увеличения оборота в этом секторе рынка на протяжении последних шести лет находятся на уровне 25% и выше, что превосходит среднероссийский показатель. Торговля составляет значимую часть ВРП Башкортостана - 10,5%. А вот чрезмерную зависимость экономического развития региона от успехов предприятий топливно-энергетической индустрии, обеспечивающих 50% промышленного производства Республики Башкортостан и 70% -Уфы, относят, скорее, к категории проблем, над которыми еще предстоит серьезно работать. Сейчас в городе насчитывается 104 Торговых Центров, Самыми крупными объектами среди них являются ТЦ «Мега» (под торговлю отдано 114 700 кв. м.), О!Мега (50 000 кв. м.) и ТЦ «Центральный» (27 000 кв. м.). Немалый процент в данном сегменте недвижимости приходится на стрит-ритейл. Широкое распространение получил такой способ введения площадей, как скупка и перевод в нежилой фонд квартир в домах, расположенных на главных магистралях города. В целом же ситуацию в этом сегменте недвижимости можно охарактеризовать как активно развивающуюся, с высокими показателями строительства качественных ТЦ. Текущий уровень ставок аренды в Уфе невысок, что связано со значительной долей полупрофессиональных объектов в общем объеме предложения. Ожидается, что с ростом предложения качественных объектов ставки существенно увеличатся. Уфа является достаточно сложным регионом для осуществления девелопмента торговых центров. Не только местные, но и практически все крупные сетевые компании России обратили свое внимание на столицу Башкортостана. При этом надо понимать, что если в Москве с ее плотностью населения в зону охвата практически любого среднего торгового центра автоматически попадают не меньше одного миллиона жителей, то вся Уфа – 1 200 000 человек. Как правило, федеральные тортовые сети среднего ценового уровня планируют на такой город 2-4 магазина. А проектов существует гораздо больше. Соответственно, у арендаторов есть возможность выбирать подходящий им по параметрам. В связи с этим девелоперы, объекты которых имеют недостаточно удачное расположение и слабые планировочные решения, будут испытывать трудности со сдачей площадей в аренду. Скорее всего, нас ждет переизбыток предложения на локальном рынке со всеми вытекающими последствиями. В сложившейся ситуации мы придаем особое значение тому, чтобы грамотно выбрать место для реализации нашего проекта. Город расположен вдоль реки Белой и имеет большую протяженность. Основными транспортными магистралями, проходящими через Уфу, являются практически параллельные друг другу проспект Октября, Комсомольская улица и проспект Салавата Юлаева. Улиц, одновременно соединяющих три магистрали, не так много, одна из них - 50-летия СССР. Торгово-развлекательный центр «Июнь» ГК «Регионы» расположены как раз на пересечении улиц Комсомольской и 50-летия СССР, представляющем собой крупный транспортный узел. Развитие рынка Уфы на будущий год, предполагается, что девелоперы расширят сферу своей деятельности: станут осваивать непрофильные рынки. Усиливающаяся конкуренция вынудит более тщательно подходить к разработке концепции. В связи с этим возрастет роль высокопрофессиональных консалтинговых фирм, предлагающих глубокие исследования рынка, проработанные методологии, отход от принятых штампов. Продолжится развитие сложных многофункциональных проектов, а также комплексное освоение территорий. По причине дефицита объектов индустрии развлечений все больше новых разработок будут иметь в себе составляющую этого профиля (кинотеатр, аквапарк, игровой центр, детскую зону).

Активность на рынке коммерческой недвижимости низка. Снижение рынка более всего касается торговой недвижимости в формате street-retail. Магазины с отдельными входами на так называемых «красных линиях» продолжают закрываться. Общие экономические условия для различных сфер бизнеса стали гораздо менее благоприятными. Но и многие торговые центры стремительно теряют сетевых арендаторов, так как количество торговых центров при их иногда непонятном позиционировании избыточно. Покупатели предпочитают 2-3 основных торговых мола, где есть все – чаще «Планету» и «Мегу». Объектов коммерческой недвижимости в экспозиции много, изменилась и структура предложения. Произошла универсализация большинства объектов, так как избыточное количество торговых центров приводит к концентрации именно там торговых операторов и сетевых магазинов. Пару лет назад выгоднее было позиционировать помещение как торговое, но около полутора лет назад началась тенденция закрытия сетевых ритейлеров в помещениях на первых этажах жилых домов. Недостаточно проходимости покупателей и самое главное – проблема парковок. Такая проблема характерна для широких многополосных улиц, использующихся как основные транспортные артерии. Все проезжают мимо. В итоге собственники перепозиционируют свои помещения как универсальные, т.е. использующиеся в том числе и под офисы. В целом наметилась тенденция, что арендатору или собственнику удобнее договариваться с управляющей компанией, предоставляющей сервис, чем самому заключать массу договоров, хотя такая аренда обычно стоит дороже. Но обеспечивает трафик покупателей. Большое количество отдельных помещений простаивает или часто меняет арендаторов или вывески, иногда собственники пытаются выставить объект на продажу, далее снимают с продажи. Коммерческая недвижимость первой реагирует на кризисы и последней выходит из них. Рынок жилья в этом отношении более инертен и постоянен, тренды на нем более медленные и запаздывающие. Даже в самый сильный кризис спрос на жилье остается, а коммерческая недвижимость начинает избавляться от лишних площадей и активов. Избавление от лишних активов, дробление собственности также происходит из-за роста налогов и коммунальных площадей, т.е. так называемого бремени содержания имущества. Но цена на продажу снижается медленнее, чем на аренду, так как активом в понимании собственников недвижимость пока остается. На рынке недостаток помещений под офисы класса А с современными сервисами, услугами управляющих компаний, коммуникациями, и много постсоветских зданий, сдающихся «как есть». Хорошие же офисы современного уровня наименее потеряли в цене и остаются востребованными, важны парковки, качество ремонта и коммуникаций, чтобы собственник или арендатор не был вынужден сам производить улучшения. То же касается производственных помещений и баз – активных продаж в сегменте нет. Налоги на имущество высоки и развитие производств и привлечение инвестиций в них не происходит даже на фоне импортозамещения. Поэтому цены в этом сегменте держатся на низком уровне. Возможно, для некоторых собственников это минимально низкий уровень. Посредническая работа с объектами коммерческой недвижимости наиболее сложная, так как и класс потребителей требует высокого уровня знаний, экономики, налогов, иногда даже технических норм разных отраслей. Рынок коммерческой недвижимости в Уфе не эксклюзивный в отличие от рынка жилья, поэтому объемы предложения в разы завышены в рекламных источниках. Одни и те же объекты коммерческой недвижимости (как и новостройки) предлагает много риелторов, агентств и прочих посредников. Дублирование рекламы объекта бывает на порядок до 6-10 раз в разных вариантах у разных исполнителей или по частям объекта, что фактически мешает продаже и сдаче объекта и создает иллюзию, что на рынке есть большой выбор объектов. Прогноз дальнейшего тренда развития сегментов представлен на графике и индексами ниже. «ЭКСПЕРТ» использует индексы текущего изменения цены, которые собственники коммерческих помещений могут применять для заключения долгосрочных договоров с условием изменения цены. Индексы публикуются поквартально и представляют собой темп вероятного движения цены в ближайшие полгода с учетом динамики последнего года. Допустимая точность прогноза 70%. Индексы являются ориентировочными и основанными на цене предложения, которая по факту может отличаться от цены реальной сделки.

Индексы июль 2015 года

Коммерческая недвижимости. Аренда.

Сегмент аренды коммерческой недвижимости – более активный, чем продажа, так как при ухудшении экономической конъюнктуры начинается миграция арендаторов из помещения в помещение и движение на рынке все-таки происходит. Но кризисные явления затянулись, покупатели ограничены в средствах и экономят на покупках. Поэтому прогноз в сегменте аренды пока на дальнейшее снижение. Так как затраты к началу учебного года у населения будут высоки, посещать торговые и прочие заведения они будут меньше. Доходы предприятий низки и многие меняют формат бизнеса, уменьшают арендуемые площади. Также как и в продажах, наблюдается недостаточность хороших офисов с парковочными местами и дополнительными услугами по среднерыночной цене, офисов класса А, коворкинг-центров. Классы имеющихся помещений завышены. Хороших офисных центров мало, в каждом есть какая-то проблема, часто это парковка, либо наследие не очень удобных планировок постсоветских зданий. Для небольших фирм становится менее актуален отдельный вход в офис, арендатор готов оплачивать услуги управляющей компании, нежели самостоятельно решать все бытовые вопросы с уборкой, договорами на коммунальные услуги и т.д. На рынке избыток торговых помещений. Так называемые «красные линии» теряют арендаторов помещений с отдельными входами по причинам, указанным выше. Торговые центры также не заполнены. Производственные помещения сдаются часто по минимальной цене, чтобы только помещение не простаивало. В этом сегменте не хватает современных логопарков, многие объекты морально устарели с точки зрения обслуживания бизнеса. Частные собственники отдельных объектов тоже не всегда готовы вкладывать в ремонт на должном уровне. Много инвесторов, сдающих свои объекты ради получения текущего дохода, но вложения сейчас для этой цели нецелесообразны, так как сдать в аренду помещение сложно. А вот покупать для своего бизнеса можно, так как рынок находится на ценовом дне, либо приближается к нему. Соотношение подсегментов коммерческой недвижимости сейчас (торговая/офисная/производственная) ориентировочно можно оценить как 38/40/22%, если исходить из количества отдельных объектов в предложении. Ранее из-за более высокой цены доля торговых была чуть выше, около 45/35/20. Ценовой тренд ниже также показывает тенденцию к универсализации помещений (в выборку объектов не входят крупнейшие торговые центры и мега-моллы, управляющие арендным фондом самостоятельно). Изменения в динамике цен на сегменты также иногда бывают связаны не только с экономическими кризисами, но с общегородскими тенденциями.

Это может быть Ранее на рынок влияло массовое явление перевода квартир не первых этажах. Сейчас выгоднее и проще купить или снять готовое помещение. Не исключено, что сегмент аренды пополнят по примеру Москвы помещения в гостиницах и отелях, выстроенных к последним политическим мероприятиям. Такие помещения можно использовать под офис, учитывая всю инфраструктуру, парковки и прочие преимущества сервиса. Надо отметить, что в Уфе изменения на рынке коммерческой недвижимости начались еще задолго до кризиса в экономике. Это было сигналом о несовершенстве и моральном и физическом устаревании фонда недвижимости, избыточности некоторых типов, неправильном управлении ими, недостаточном сервисе для арендаторов. Еще с начала 2014 года сегмент street-retail начал пустеть на центральных улицах, усугубили ситуацию расширение улиц, проблемы с парковками и в 2015 году – массовые эвакуации машин. Это еще сильнее потянуло арендаторов и владельцев бизнеса в помещения более высокого класса, самые успешные торговые центры. Однако пока никаких мер по изменению ситуации и поддержанию коммерческого фонда мы не видим.

Индексы июль 2015 год

Продажа коммерческой недвижимости. В выборке из различных источников собрано 468 объектов, с ценой представлено 373. Общий объем предложения составляет 343 557.5 кв.м. Средняя цена кв.м. с учетом всех типов находится в диапазоне от 1.4 до 241.4 тыс руб за кв.м. с учетом всех типов, районов и пригородов Уфы Средняя цена коммерческого объекта по г. Уфа составляет 15 249 551 руб Средняя площадь – 635 кв.м. Диапазон площадей помещений составляет от 7.5 до 24500 кв.м. Диапазон стоимости объекта – от 400 тыс руб до 480 млн руб В том числе представлены типы объектов ( соотношение типов в структуре выборки рынка): Торговая недвижимость – 127 вариантов, средняя площадь 439 кв.м., цена 57 427 руб/кв.м. Офисная – 105, средняя площадь 303 кв.м., цена 55 663 руб/кв.м Объекты свободного назначения (универсальные) – 155, средняя площадь 505, цена 52393 руб/кв.м Производственно-складские – 62, средняя площадь объекта 2552 кв.м., цена 15570 руб/кв.м Гостиницы – 9, средняя площадь объекта 2456 кв.м., средняя цена не рассчитывается, так как объекты продаются как готовый бизнес

Подробная структура каждого типа коммерческой недвижимости и диапазоны представлены в отчет для оценщиков. Также в подробном отчете представлены описания районов и микрорайонов в целях исполнения ФСО №7 и во избежание неоднозначной трактовки географии.

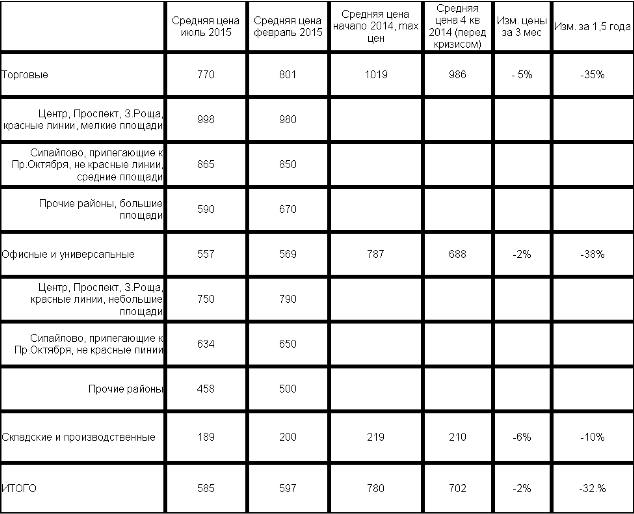

Средние цены по районам и типам коммерческой недвижимости представлены в таблице ниже. Изменение цен приводится с максимального уровня, который наблюдался в середине и 2 половине 2014 года.

Продажа. Прогноз сегмента. Нахождение в собственном помещении всегда считалось хоть и слегка расхолаживающей бизнес, но более выгодной позицией. Возможная стоимость аренды превращалась в прибыль предприятия либо в дополнительные оборотные средства, а недвижимость считалась растущим в цене активом. Однако с 2015 года отношение к собственности на крупные объекты поменялось. Виной тому стало налогообложение имущества, которое под силу оказалось лишь производственным предприятиям. Арендодателям-рантье на фоне снижающихся ставок аренды и роста коммунальных услуг налоги на имущество и доходы «съедают» прибыль от сдачи в аренду. Торговые центры столкнулись с массовым уменьшением количества арендаторов. Поэтому многие собственники сейчас пытаются избавиться от избыточных активов, объектов больших площадей, и предложение на рынке превышает спрос. Хотя наиболее ликвидные и перспективные объекты все-таки найти сложно. Именно поэтому средние площади типов объектов довольно высоки, и гораздо выше, чем в сегменте аренды. Небольшие помещения предпочитают сдавать, а не продавать. Ценовая тенденция сохранится, но дальнейшее снижение большим не будет, так как ранее сделанные в эти помещения инвестиции могут оказаться выше продажной цены. Несмотря на реальность, именно это останавливает продавцов. Это будет удерживать средние цены, и большой торг в сделке будет возможен, если к продаже собственника толкают серьезные обстоятельства. Для прочих объектов ситуация выразит себя в сроках экспозиции и нежелании торговаться по цене. Универсализация помещений в сегменте продаж выражена слабее, как и отдельные особенности не всегда влияют на цену. Основные факторы, влияющие на цену – это место, удобство помещения для размещения бизнеса и транспортные потоки вокруг. Аренда коммерческой недвижимости. В выборке из различных источников собрано 922 объектов, с ценой представлено 741. Общий объем предложения составляет 343 557.5 кв.м. Средняя цена кв.м. с учетом всех типов находится в диапазоне от 30 до 3600 руб за кв.м. с учетом всех типов, районов и пригородов Уфы Средняя цена коммерческого объекта в аренду по г. Уфа составляет 95 042 руб/месяц Средняя площадь – 249 кв.м. Диапазон площадей помещений составляет от 5 до 10 000 кв.м. Диапазон стоимости объекта – от 3 тыс руб до 7 млн руб В том числе представлены типы объектов ( соотношение типов в структуре выборки рынка): Торговая недвижимость – 247 вариантов, средняя площадь объекта 148.5 кв.м., цена 623 руб/кв.м. Офисная – 330, средняя площадь 140.45 кв.м., 586 руб/кв.м Объекты свободного назначения (универсальные) – 216, средняя площадь 256 кв.м., цена 510 руб/кв.м. Производственно-складские – 126, 676.5 кв.м. и 206 руб/кв.м. Гостиницы – 9 вариантов, как правило гостиницы пытаются или сдать или продать, размещая предложения в обоих сегментах.

Средние цены по районам и типам коммерческой недвижимости представлены в таблице ниже. Изменение цен приводится с максимального уровня, который наблюдался в середине и 2 половине 2014 года.

Аренда. Прогноз сегмента. Сильнее всего экономическая ситуация сказалась на торговых помещениях. Поэтому снижение цен произошло вплоть до двух раз. Даже самые дорогие исторически торговые центры предлагают огромные скидки. Подобная ситуация продлится первое полугодие 2016 года, до тех пор, пока часть импортных и российских брендов и сузивших сетки ритейлеров не заменят другие. Предположительно, при таких ставках, помещения могут быть заняты ранее не целевыми с точки зрения торговых центров и собственников арендаторами. В том числе, на нашем рынке могут появиться новые тренды дискаунтеров, китайские и вьетнамские бренды более высокого уровня. Офисные и торговые помещения сравниваются в цене за счет более сильного снижения торговых. Продолжается начавшаяся еще в начале 2014 универсализация помещений, это выгодно собственникам – больше охват потенциальных арендаторов. Минимальные в цене ранее складские помещения снизились меньше всего, так как стали востребованы под торговлю под заказ, которая вместе с интернет-торговлей вытесняет ритейл с улиц. Цены подсегмента были и так низки, и из-за изменившихся налогов на имущество на самые дешевые помещения цены уже не могли снижаться. Однако сегмент аренды не находится в застое, так как за счет снижения ставок аренды происходят «миграции» арендаторов. Некоторые используют это как возможность, иные вынуждены искать помещения дешевле. Наименее удобна текущая ситуация тем арендаторам, у которых заключены долгосрочные договора аренды с госрегистрацией по высоким ставкам и с санкциями за расторжение. В том числе именно поэтому арендаторы продолжают осуществлять деятельность в крупных торговых улиц, но уходят из стрит-ритейла. До конца года стоит ожидать сохранения тренда. Основными ценовыми факторами будут конкретные рыночные условия для разных типов бизнеса, которые повлияют (как на примере розничной торговли) или могут повлиять на уход арендаторов. Наиболее стабильными арендаторами сейчас являются продуктовые сетевые магазины эконом-класса, магазины формата «низкие цены», возврат продуктовых мелкорозничных рынков с островной торговлей, форматы с арендой частей помещений.

ЗАКЛЮЧЕНИЕ Рынок коммерческой недвижимости развивается – появляются новые игроки, современные объекты. В условиях современной конкуренции и непростой ситуации на рынке коммерческой недвижимости очень важно найти надежного партнера, сотрудничество с которым будет продуктивным и полезным. К коммерческой недвижимости относят офисные помещения, складские помещения, помещения для торговли и гостиничные помещения. Зачастую поведения цен на этих рынках не совпадает, ввиду соотношения факторов, влияющих на цены в этих сегментах рынка. Если рынок жилой недвижимости в основном формируют лишь спрос и предложение, то в сфере рынке коммерческой недвижимости к этому прибавляется еще множество факторов: влияние инфляции на потребление услуг, изменение политики государства, зависимость компаний-владельцев от других компаний. Находясь долгое время в тени, в последние годы город Уфа стал притягательным центром для иностранных инвесторов, привлечение которых продолжается и по сей день. В столице Башкортостана активно строятся различные виды коммерческой недвижимости, что предоставляет будущим арендаторам большой выбор места своей деятельности.

СПИСОК ЛИТЕРАТУРЫ 1. http://02.brekom.ru/ - Коммерция и недвижимость в РБ. Рынок коммерческой недвижимости. 2. http://www.realto.ru/base/com_realty/ - Коммерческая недвижимость: аренда, продажа коммерческой недвижимости. 3. http://www.kredit-omsk.ru/articles/view/46547-obzor_rynka_kommercheskoj_nedvijimosti_v_gorodah_respubliki_bashkortostan - Доступная ипотека. Обзор рынка коммерческой недвижимости в городах республики Башкортостан. 4. http://www.v-nedv.ru/investigation222.html?citychange=1 – Вся недвижимость. Обзор рынка коммерческой недвижимости в городах РБ. 5. http://www.cre.ru/journalnews/12906/- Коммерческая недвижимость. Павел Чернышев. Рынок коммерческой недвижимости Уфы. 6. http://www.estimation.ru/ru/analytics/2008/11/28-1/ - Центр оценки и консалтинга Санкт-Петербурга. 7. http://rb7.ru/estate/magazine/2056#5- Обзор коммерческой недвижимости в городах РБ. 8. http://v-nedv.ru/analytics/poleznoe/analitika/obzor-i-prognoz-rynka-kommercheskoj-nedvizhimosti-ufy-na-15-iyulya-2015-g - Обзор и прогноз рынка коммерческой недвижимости Уфы. 9. http://www.expert-russia.ru/news/ufa_i_bashkortostan/obzor-rynka-kommercheskoy-nedvizhimosti-ufy-yanvar-2016-goda-arenda-i-prodazha-tseny-po-tipam-i-rayo/ - Обзор рынка коммерческой недвижимости Уфы январь 2016 года. Аренда и продажа, цены по типам и районам г. Уфы. Прогноз на 2016 г. 10. http://www.02.bn.ru/ - Рынок недвижимости Башкортостана.э 11. http://bashstat.gks.ru/wps/wcm/connect/rosstat_ts/bashstat/resources/f7cecf0047197569810ab987789c42f5/Предварительная+оценка+численности+населения+Республики+Башкортостан.pdf.

|